Zahlen, Daten, Fakten…

Kapitalmarkt

„Die Rente ist sicher!“ Sicher?

Fürs Alters vorsorgen? Lieber später! Warum Sie sich mit Glaubenssätzen wie „Ich will jetzt leben“ oder „Ob ich das überhaupt erlebe“ nur selbst sabotieren. Und weshalb besonders Frauen ihre Altersvorsorge im Blick behalten sollten.

Die berühmten Worte „Die Rente ist sicher“ von Norbert Blüm im Jahr 1996 sind vielen von uns in Erinnerung geblieben.

Doch mittlerweile ist klar, dass dies mehr ein Wahlversprechen als eine Realität war. Tatsächlich zeigen die Ergebnisse einer Umfrage, die im April/Mai 2022 unter Erwerbspersonen ab 16 Jahren in Deutschland durchgeführt wurde, dass ganze 81 Prozent von uns sich ernsthafte Sorgen um ihre Alterssicherung machen.

In diesem Kontext wird deutlich, wie wichtig es ist, über geeignete Maßnahmen zur Altersvorsorge nachzudenken.

Was sind die Gründe dafür, dass die gesetzliche Rentenversicherung in Deutschland nicht ausreicht?

Drei Hauptgründe, warum die Vorsorge fürs Alter unerlässlich ist:

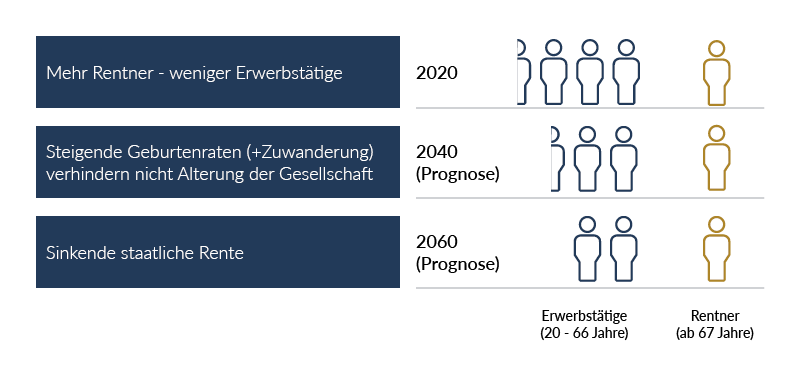

1. Mehr Rentner, weniger Erwerbstätige

In Deutschland ist die Alterung der Gesellschaft ein deutliches demografisches Problem: Die Anzahl der älteren Menschen steigt stetig, während die Zahl der Erwerbstätigen im Verhältnis dazu abnimmt. Dies hat zur Folge, dass das 1957 mit einer Rentenreform eingeführte Umlageverfahren in der gesetzlichen Rentenversicherung unter Druck gerät. Es wird immer schwieriger, die Renten der älteren Generation aus den Beiträgen der aktiven Erwerbstätigen zu finanzieren.

2. Steigende Geburtenraten und Zuwanderer verhindern nicht die Alterung der Gesellschaft

Obwohl Deutschland in den letzten Jahren eine leicht steigende Geburtenrate und Zuwanderung verzeichnet hat, können diese Faktoren die Alterung der Bevölkerung nicht vollständig stoppen. Dies liegt daran, dass die Auswirkungen erst in vielen Jahren spürbar sein werden, wenn diese jüngere Bevölkerung selbst in das Rentenalter eintritt. Daher kann man nicht allein auf natürliche Geburtenraten und Zuwanderung setzen, um die finanzielle Verbesserung des Rentensystems zu erreichen.

3. Sinkende staatliche Rente

Die staatliche Rente in Deutschland allein wird für viele Bürger nicht ausreichen, um im Ruhestand den gewohnten Lebensstandard zu halten. Der Bundeshaushalt muss bereits erhebliche Mittel (rund 106 Mrd. EUR)* in die Rentenkassen zuschießen, um die aktuellen Rentenzahlungen zu sichern. Dies stellt eine finanzielle Herausforderung für den Staat dar und könnte in Zukunft zu steigenden Steuerbelastungen führen.

Quelle: Statistisches Bundesamt, Bevölkerung Deutschland bis 2060 (Stand 2019)

Damit die Thematik greifbarer wird, sehen Sie hier die durchschnittliche Höhe der Regelaltersrente im Jahr 2022 brutto:

Quelle: Statistiken und Berichte – Deutsche Rentenversicherung (deutsche-rentenversicherung.de)

Zusammenfassend ist in Deutschland finanzielle Eigenverantwortung gefragt, was die Altersvorsorge angeht. Die gesetzliche Rente allein reicht nicht aus. Investitionen in private Altersvorsorgeprodukte und Immobilien können dazu beitragen, die finanzielle Sicherheit im Ruhestand zu gewährleisten.

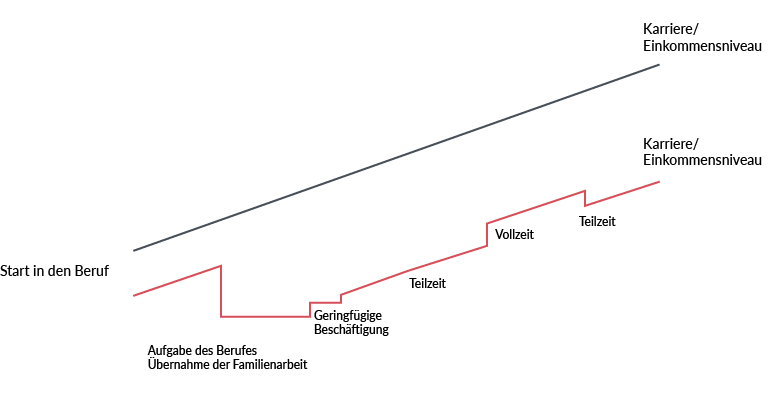

Weshalb sind Frauen besonders betroffen?

Höhere Lebenserwartung von Frauen

Frauen haben in der Regel eine längere Lebenserwartung als Männer (4-5 Jahre), was bedeutet, dass sie ihren Lebensunterhalt länger finanzieren müssen als Männer.

Verdienstunterschiede

Frauen verdienen im Durchschnitt etwa 18 % weniger als Männer.

Teilzeitbeschäftigung

Viele erwerbstätige Frauen arbeiten in Teilzeit, oft aufgrund von Kinderbetreuungspflichten oder anderen familiären Verpflichtungen.*

Geringere Rentenansprüche

Aufgrund der zuvor aufgeführten Faktoren haben Frauen in Deutschland im Durchschnitt 46 % weniger Rentenansprüche als Männer.

Gefahr von Altersarmut bei Frauen

Niedrigere Rentenansprüche und längere Lebenserwartung sind der Nährboden für Altersarmut bei Frauen. Es ist wichtig, dass Frauen frühzeitig und aktiv Maßnahmen ergreifen, um ihre Altersvorsorge zu stärken und finanziell unabhängig im Alter zu sein.**

Erwerbs- und Karrierebiografie von Männern und Frauen

Quelle: Eigendarstellung LV1871

** https://www.zwd.info/altersarmut-ist-weiblich.html

Wann sollten Sie mit der Altersvorsorge starten? Je früher, desto besser!

Anfangen ist die Devise. Viele Menschen schieben das Thema Altersvorsorge auf „die lange Bank“, weil das Leben so viele andere spannende Themen wie Urlaube, Autos, Immobilien etc. zu bieten hat.

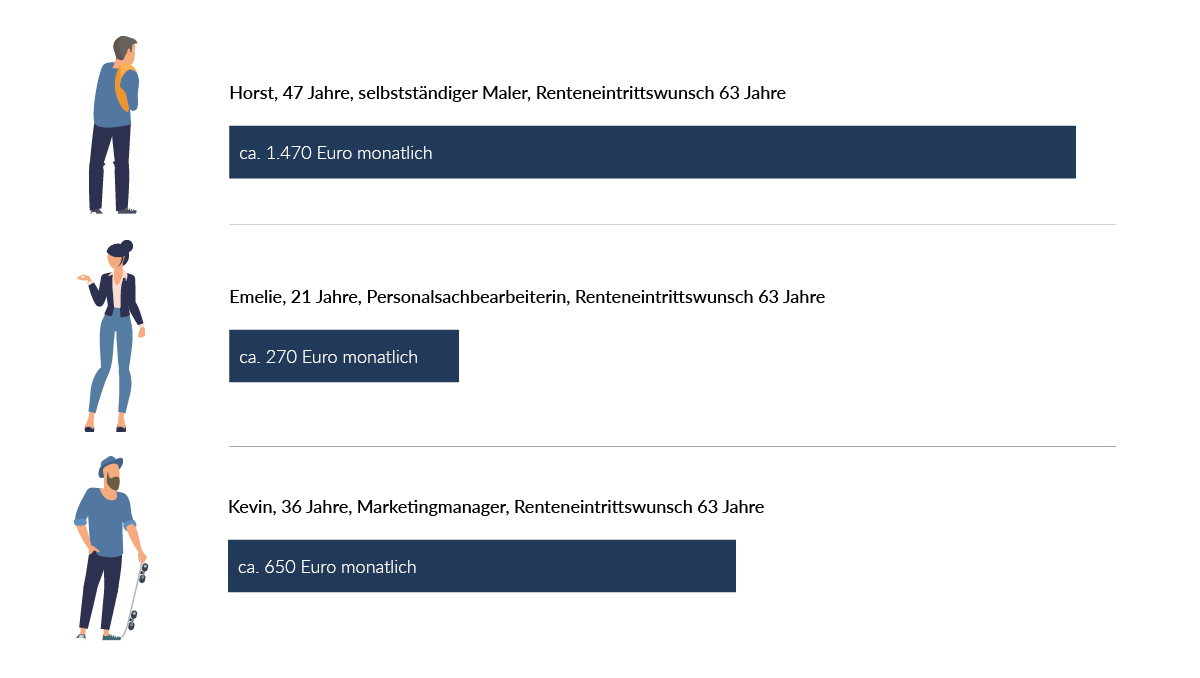

Anhand folgender Fallbeispiele möchten wir verdeutlichen, weshalb Sie lieber früher als später an Ihren Ruhestand denken:

Der Einfachheit halber haben ergibt eine ausführliche Analyse der Rentenlücke bei allen drei Personen eine Rentenlücke von 1500 EUR mit 63 Jahren. Und alle drei Personen haben überraschenderweise den Wunsch, mit 63 Jahren in Rente zu gehen.

Wie viel müssen unsere drei Personen monatlich sparen, um zusätzlich 1500 EUR Rente brutto zu erhalten?

*6% p.a. Nettowertentwicklung

In Deutschland zählt Eigenverantwortung bei der Altersvorsorge. Die gesetzliche Rente allein genügt schon lange nicht mehr für Selbstbestimmung im Alter. Denken Sie daran: Wer länger lebt, braucht länger Geld. Die längere Lebenserwartung, vor allem bei Frauen, bietet die Chance, einen erfüllten Ruhestand zu erleben. Das erfordert jedoch eine kluge finanzielle Planung.

Fazit: Wer länger lebt, braucht länger Geld. Die längere Lebenserwartung von Frauen kann auch als Chance gesehen werden, ein erfülltes und aktives Leben im Ruhestand zu führen. Es unterstreicht jedoch die Bedeutung einer angemessenen Altersvorsorge und langfristiger finanzieller Planung.

Ihre Zukunft liegt in Ihren Händen. Fangen Sie heute schon an, für einen sorgenfreien Ruhestand zu sparen.

Im Interview mit…

Saskia Schlemmer

Rechtsanwältin und Expertin für Familienrecht

„Die Ehe ist wie eine Brücke, die man täglich neu bauen muss – am besten von beiden Seiten“

(Ulrich Beer)

Elina Satschek, Geschäftsführerin ESFin GmbH, fragt nach: „Frau Schlemmer, Sie haben sich auf das Familienrecht fokussiert und geben regelmäßig Webinare, um vor und innerhalb einer Ehe aufzuklären. Heute möchten wir mit Ihnen über Irrtümer vor der Hochzeit sprechen und warum Verträge besser im Guten geschlossen werden sollten.“

Was halten Sie von dem oben aufgeführten Zitat?

Sehr treffend, sehr treffend! Genau das erlebe ich eigentlich auch jeden Tag und ich merke, dass die Ehepaare, die das nicht machen, scheitern werden. Und noch viel wichtiger ist, dass man schon am Anfang der Beziehung damit beginnt. Bevor ich wirklich heirate, vergewissere ich mich, dass das Fundament auch stabil ist und ich darauf aufbauen kann.

Frau Schlemmer, Sie hatten einst die Feststellung getroffen, dass Ehepaare sich viel mehr Gedanken über die Dekoration auf ihrer Hochzeit machen, als um die nächsten Jahrzehnte Ihres Ehelebens. Was meinen Sie, woran das liegt?

Das hat mehrere Gründe. Das Erste ist tatsächlich die Gesellschaft, die von außen suggeriert, dass der Hochzeitstag der schönste Tag des Lebens sein soll. Und wenn Paare solche Ansprüche von außen aufgedrängt bekommen, liegt der Fokus auf diesem Tag naturgemäß hoch. Außerdem bereitet uns weder die Schule noch die ältere Generation auf das Eheleben vor, was zu verzerrter Wahrnehmung und Irrtümern führt.

Eine verzerrte Wahrnehmung und führt unweigerlich zu Irrtümern. Was sind aus Ihrer Sicht die 3 größten Irrtümer vor der Hochzeit?

Der größte Irrtum ist, dass die Ehe in jedem Fall hält. Der zweite Irrtum ist, dass sich durch die Hochzeit gar nichts ändern wird. Der dritte Irrtum ist, dass im Falle einer Scheidung ohne Verträge eine friedliche Lösung herbeigeführt wird.

Wie ist die Realität, die Sie bei Ihren Mandanten begleiten? Was möchten Sie auf den Weg geben?

Die Realität ist, dass eine friedliche Lösung am Anfang einer Trennung oft angestrebt wird, aber äußere Faktoren und emotionale Verletzungen dies erschweren. Mediation spielt eine wichtige Rolle, wenn beide Partner interessiert sind. Daher ist ein Gespräch auf Augenhöhe vor der Ehe sinnvoller als am Ende.

Was würden Sie Ehepaaren empfehlen, die keinen Ehevertrag haben?

Ich würde jedem Ehepaar empfehlen, einen Ehevertrag zu schließen. Verträge schließt man auch im Guten. Ein Ehevertrag ist ein individueller Prozess, bei dem Wünsche und Bedürfnisse festgehalten werden. Die steuerliche Veranlagung sollte ebenfalls Bestandteil des Ehevertrags sein.

Ist die steuerliche Veranlagung auch Bestandteil des Ehevertrags?

Definitiv! Spätestens bei der Geburt des ersten Kindes muss ein Partner kürzertreten und das führt natürlich dazu, dass ein Unterschied bei den Einkommen entsteht und spätestens dann kann ein Paar vom Ehegattensplitting profitieren. Ich empfehle diesen Vorteil bzw. diese Ersparnis auch zum Thema zu machen und fair aufzuteilen. Sodass dann die Auszahlung nicht auf ein Konto erfolgt, sondern dem Eheleutekonto gutgeschrieben wird. Meistens ist dann Frauen gar nicht bewusst, dass es diese Ersparnis gibt.

Zahl des Tages

Krisenzeiten sind Sparplanzeiten! Wie Sie sich den Durchschnittkosteneffekt zunutze machen können

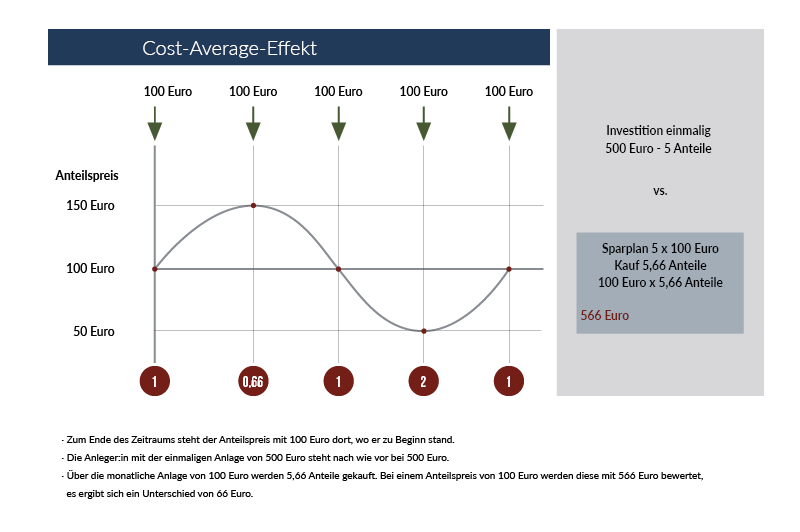

Der Cost-Average-Effekt, der der Durchschnittskosteneffekt ist, ist eine clevere Strategie für langfristige Investitionen!

Wie entsteht der Durchschnittskosteneffekt?

Der Durchschnittskosteneffekt ist ein wichtiger Aspekt von Sparplänen in Investmentfonds. Diese Anlagestrategie ermöglicht es Anlegern, regelmäßig Geld in einen Fonds einzuzahlen, unabhängig von den aktuellen Marktkonditionen. Dabei kaufen Anleger bei niedrigen Kursen mehr Anteile und bei hohen Kursen weniger Anteile. Dieser Ansatz kann langfristig erhebliche Vorteile bieten, da er das Risiko minimiert und die Chancen auf eine positive Rendite erhöht.

Beispiel: Jeden Monat 100 Euro in einen Aktienfonds investieren. Niedrig kaufen, wenn der Preis fällt und weniger kaufen, wenn der Preis steigt.

Quelle: Eigendarstellung BVI

Die Grafik verdeutlicht den Effekt: Dank der Schwankungen konnten in diesem Beispiel insgesamt 10 Fondsanteile gekauft werden. Bei einem Kauf direkt zu Beginn wären es lediglich 5 Anteile für denselben Betrag in Höhe von 500 EUR.

Vorteile des Durchschnittskosteneffektes:

Risikominderung: Der Durchschnittskosteneffekt verteilt das Anlagekapital über einen längeren Zeitraum und reduziert so das Risiko, dass alles Kapital zu einem ungünstigen Zeitpunkt investiert wird.

Disziplin: Sparpläne erfordern regelmäßige Einzahlungen, was für den Anleger eine Automatik einbaut, konsequent zu sparen und Vermögen aufzubauen.

Chancen auf höhere Renditen: Da Anleger bei niedrigeren Kursen mehr Anteile kaufen, können sie von langfristigen Marktschwankungen profitieren und möglicherweise höhere Renditen erzielen.

Grenzen des Durchschnittskosteneffektes:

Risiko diversifizierter Portfolios: Der Durchschnittskosteneffekt funktioniert am besten in Verbindung mit breit diversifizierten Investmentfonds. Wenn Anleger in nur wenige oder sogar einzelne Aktien oder Fonds investieren, können sie einem höheren spezifischen Risiko ausgesetzt sein. Der Effekt kann in solchen Fällen möglicherweise nicht so effektiv sein.

Emotionen: Für einige Anleger kann der Durchschnittskosteneffekt frustrierend sein, da sie in Zeiten hoher Marktvolatilität und Kursverluste weiterhin Geld investieren und vermeintlich „Gutes Geld schlechtem hinterherwerfen“. Hier hilft ein guter Sparringspartner, wie z.B. einen unabhängigen Finanzberater, um Disziplin zu wahren und das langfristige Renditeziel im Auge zu behalten.

Kurzfristbetrachtung in Krisenzeiten: In Zeiten von Rezession kann es kurzfristig betrachtet schwierig sein, mit dem Durchschnittskosteneffekt ausreichende Renditen zu erzielen, um die Kaufkraft des investierten Kapitals zu erhalten oder sogar zu steigern.

Zusammenfassend kann gesagt werden, dass der Durchschnittskosteneffekt von Sparplänen in Investmentfonds eine effektive Strategie sein kann, um langfristig Kapital aufzubauen und das Risiko zu reduzieren. Allerdings sollten Anleger sich bewusst sein, dass es keine Garantie für Gewinne gibt und dass sie langfristig investieren sollten, um die Vorteile dieses Ansatzes voll auszuschöpfen.

FAZIT: Sparpläne sind das ideale Mittel, um langfristig Vermögen aufzubauen. Gerade in schwankenden Marktphasen werden Anleger, die am Ball bleiben, dank des Durchschnittkosteneffektes belohnt. Und auch in puncto Einmalanlage kann dieser Effekt helfen: Anstatt eine Anlagesumme auf einmal zu investieren, kann es vorteilhaft sein, sie über mehrere Perioden zu strecken.

Aktuelle Meldungen und News

Sichern Sie sich jetzt Plätze für die kommenden Veranstaltungen!

Jetzt zu unserem Newsletter anmelden!

Registrieren Sie sich für Ihren kostenlosen Finanz-Newsletter.